Какой подоходный налог платят в Европе?

В Европе , как и в США, зачастую используется прогрессивная ставка налогообложения . Но стоит понимать тот факт, что налоговое законодательство каждой из стран-участниц ЕС — разное.

Например, в составе ЕС есть страны с фиксированной ставкой подоходного налога, а есть с плавающей (ступенчатой).

Перечень стран, в составе ЕС , с фиксированной ставкой НДФЛ :

- Болгария — 10% НДФЛ с любого дохода

- Литва — 15% НДФЛ с любого дохода

- Словакия — 19% НДФЛ с любого дохода

- Эстония — 20% НДФЛ с любого дохода

- Латвия — 25% НДФЛ с любого дохода

В остальных же странах ЕС , действует прогрессивная шкала налогообложения. То есть, чем выше доход индивида, тем больше он будет платить подоходный налог с него (в % от уровня заработка).

Например, во Франции, градация по уровню дохода и необходимых к уплате налогов идут по такой шкале:

- До 9 807 евро в год — не облагается налогом ( 0% ставка)

- До 27 086 евро в год — облагается по ставке 14%

- До 72 617 евро в год — облагается по ставке 30%

- До 153 783 евро в год — облагается по ставке 41%

- Свыше — облагается по ставке в 45%

Но это еще не всё. Во Франции, одни из самых высоких подоходных налогов , но мимо подоходного налога, в стране есть аналог НДС .

НДС (VAT) в Европе (Франции)

Классическая ставка НДС (VAT) составляет 20% . Она может достигать отметки в 33,3% (табак, алкоголь, авто и предметы роскоши), и падать до значений в 2,1% (медикаменты и товары первой необходимости).

Социальные отчисления

Помимо подоходного налога и аналога НДС (VAT), работодатель так же обязан ежемесячно выплачивать с заработной платы француза еще окло 15,5% на разные социальные отчисления.

НДФЛ

Величина базовой ставки – 15%, причём НДФЛ учитывает практически любой доход, полученный резидентом как в самой Чехии, так и за её пределами. Единственное исключение из этого правила касается тех случаев, когда ЧР заключила межгосударственное соглашение с другой страной.

Основа для расчёта налоговой базы:

- Наёмный труд (деятельность). Вознаграждение за выполненную работу, по сути – классическая заработная плата.

- Вознаграждение за успешное выполнение некоторых задач, но вне рамок обычной зарплаты.

- Сдача движимого или недвижимого имущества в аренду.

- Капитальное имущество.

- Любая деловая (коммерческая) активность.

На что обратить внимание:

- Налоги в Чехии для физических лиц рассчитываются с учётом любой (!) деятельности, которая принесла прибыль в отчётном периоде.

- Обложению подлежит не доход, а чистая прибыль за вычетом всех сопутствующих издержек и расходов.

- Если общий размер налогооблагаемой базы превысил среднюю заработную плату в 48 раз, то ставка увеличивается с 15% до 22%.

Уровень зарплат в Чешской Республике (указаны усреднённые данные по состоянию на лето 2019 года, EUR в месяц):

- Руководители: 5000.

- Менеджеры высшего звена: 3500.

- Врачи: 2000.

- Юристы общего профиля: 1800.

- Программисты, квалифицированные IT-специалисты: 1700.

- Бухгалтеры с опытом работы, финансовые аналитики, маркетологи: 1550.

- Логисты: 1500.

- Инженеры: 1300.

- Преподаватели в вузах: 1100.

- Строители, журналисты, копирайтеры, редакторы: 1000.

- Учителя: 950.

- Медицинские работники низшего звена (санитары, медсёстры): 650.

- Работники без квалификации: 550.

Личный счет

Бесплатный подбор

личного банковского счета за границей для

лиц с депозитом €5000+ от банковского

эксперта с опытом 7+ лет.

личного банковского счета за границей для

лиц с депозитом €5000+ от банковского

эксперта с опытом 7+ лет.

Налог на радио и телевидение в Чехии

Если вы любитель смотреть телевидение или просто имеете дома ТВ разетку, радио разетку, говоря проще ловите сигнал, вы обязаны ежемесячно оплачивать налог на телевидение, даже если вы не смотрите телевизор и не слушаете радио. Оплачивать можно к примеру на почте, посредством SIPO платежей. Чешский налог за телевидение в месяц составлял 135 крон, налог за радио — 45 крон. Физическое лицо платит общий налог за радио и телевидение в Чехии, со всех аппаратов, находящихся в доме. Юридические лица платят данный налог за каждый аппарат в отдельности.

Минимальный штраф за неуплату налога за радио — 5000 крон и за телевидение — 10 000 крон.

Ускоренная амортизация за 2022 и 2023 года

Предлагаемый законопроект продлит внеочередную амортизацию имущества, относящегося к первой и второй амортизационным группам, приобретенного в 2022–2023 годах. Подобное решение уже принималось по имуществу приобретенному в 2020-2021 годах в связи с короновирусом.

Таким образом, по-прежнему можно будет амортизировать имущество, отнесенное к первой амортизационной группе, без перерыва в течение 12 месяцев вместо стандартных 3 лет, а имущество, отнесенное ко второй амортизационной группе, без перерыва через 24 месяца вместо стандартных 5 лет. В течение первых 12 месяцев налогоплательщик сможет претендовать на амортизацию в размере до 60% от начальной цены.

Особенности налогообложения

Какие налоги платят в Европе? Единства в налоговых правилах и в системе налогообложения в Европе нет. Случались попытки убедить членов стран Европейского Союза установить единый размер корпоративного налога. Но уравнять ставку для Европы не получалось и вряд ли когда-нибудь будет возможным. В списке европейских стран более сорока государств, у каждого свое налоговое законодательство. Кроме привычных россиянам налогов, таких как земельный или транспортный, европейцы вынуждены платить налог на соль или налог на содержание пожарной охраны. При этом европейским налогоплательщикам приходится «кормить» иммигрантов.

Налоги в Чехии для иностранцев – низкие ставки и большие возможности

Иностранные граждане, работающие в Чехии или ведущие там свой бизнес, обязаны платить почти все вышеуказанные налоги. От выплаты налогов на доход, социальных взносов, медицинской страховки и.д. -иностранцы не освобождены. Часть расходов покрывается работодателем, еще немного денег можно сэкономить, воспользовавшись многими льготными программами, некоторые из которых упомянуты в этой статье.

Однако, все деньги идут на пользу плательщикам налогов и обществу в целом. Средства направляются на обеспечение высоких социальных стандартов, безопасности граждан, их благополучия и здоровья.

Уровень зарплат в Чехии – один из высочайших в Европе. Оставшихся после вычета налогов средств хватает на обеспечение достойного образа жизни и создания накоплений.

Темпы роста украинской экономики будут оставаться малозаметными

Высшее образование и университеты Южной Кореи

Россия запретила экспорт гречки

В Великобритании зарплаты начинают проявлять устойчивые тенденции роста

Виза в Чехию для украинцев

Растут цены на коммуналку, а вместе с ней и долги украинцев

Гражданство Швейцарии

Средняя зарплата в Румынии

Как оплачивается City Tax

Главное правило для приехавших в Чехию туристов — иметь при себе сотню евро, чтобы оплатить непредвиденные налоги, о которых умолчали или не знали в турагентстве. Налог для туристов на проживание в Чехии относится к непредвиденным видам трат, хотя и предусмотрен во многих странах Европы.

В 2019 году сбор составляет до 1 евро за ночь пребывания в гостинице.

Туристы вносят плату при заселении в гостиницу, но выставляет счет не сам отель, а городские власти. Плата рассчитывается в зависимости от количества проведенных в гостинице ночей. К примеру, если за ночь нужно платить 17 крон (0,80 евро), то за неделю турист за одного человека должен будет заплатить около 120 крон.

Оплата налога происходит при поселении в номер, но если ночлег бронировался онлайн, гости выплачивают City Tax при выезде из отеля. Налоговый сбор прибавляется к плате за пользование мини-баром и подобными услугами.

Налоговая система Швеции для физических лиц

В Швеции налоги — это святое. Их платят все: пенсионеры, студенты, которые работают, люди, получающие пособия. Исключением являются те граждане, чей годовой доход составляет меньше 426.300 kr.

В Конституции прописано, что власти страны вправе самостоятельно регулировать налоговую ставку и сбор платежей в свой бюджет. Поэтому тут предусмотрен региональный налог, величина которого обусловливается регионом проживания. На местном уровне граждане уплачивают лишь подоходный налог. Ставки в коммунах (муниципалитетах) варьируются от 27,5 % до 33,7 %. В Стокгольме, например, она равна 29,82 %. Начисляют также небольшие суммы за телевидение, погребение. Власти страны стараются предусмотреть многочисленные моменты.

Шведы отчисляют в казну как минимум 30 % от заработанного. Здесь действует прогрессивная шкала налогообложения – чем больше гражданин получает денег, тем больше налогов нужно платить. Для годового заработка менее 426.300 kr начисления составляют 0 %. Если доходы в пределах от 426.300 до 604.700 kr, отдавать нужно 20 %, а при прибыли более 604.700 kr в год отдают 25 % заработанного.

Вычитают налоги в Швеции из зарплаты. Раз в год приходит декларация. Допускается возможность подписать ее в мобильном приложении посредством электронной подписи. Но следует помнить, что если вы сдаете квартиру либо у вас имеется дополнительный бизнес, в документ вносят подобные сведения.

Важный нюанс – те резиденты, которые находятся в Королевстве по сроку до полугода, освобождены от уплаты подоходного налога в Швеции. Но только если у них нет никаких проблем с взносами налоговых средств в той стране, где они пребывают более полугода.

Подоходный налог в Чехии

| Показатель | Значение | Период |

|---|---|---|

| Ставка подоходного налога | 23 % | 2022 |

Последние данные по Ставке подоходного налога в Чехии (%)

Какой налог для физлиц в Чехии?

- Подоходный налог для физических лиц в Чехии остался без изменений и составил 23 % в 2022. Максимальная ставка достигала 43 %, а минимальная 15 %.

- Данные публикует Ежегодно Финансовое управление.

Данные

Период

Дата

| 23 | 2022 | 24.10.2022 |

| 23 | 2021 | 24.05.2021 |

| 22 | 2019 | 26.06.2019 |

| 22 | 2018 | 21.06.2018 |

История по Ставке подоходного налога по президентам (%)

| Имя | Период | Нач. | Кон. | Макс. | Мин. | Изм.% нач/кон. |

|---|

Другие налоги в Чехии

| Индикатор | Период | Факт. значение | Пред. значение |

| 2023 |

19 % |

19 | |

|

Налог с продаж |

2023 |

21 % |

21 |

|

Ставка социального страхования |

2023 |

44.8 % |

44.8 |

| Страна | Период | Факт. значение | Пред. значение |

|

Австрия |

2023 |

55 % |

55 |

|

Ирландия |

2023 |

40 % |

40 |

|

Люксембург |

2023 |

42 % |

42 |

|

Испания |

2023 |

47 % |

47 |

|

Исландия |

2023 |

46.25 % |

46.25 |

|

Норвегия |

2021 |

38.2 % |

38.2 |

|

Беларусь |

2022 |

13 % |

13 |

|

Бельгия |

2023 |

50 % |

50 |

|

Болгария |

2023 |

10 % |

10 |

|

Хорватия |

2022 |

30 % |

30 |

|

Кипр |

2023 |

35 % |

35 |

|

Чехия |

2022 |

23 % |

23 |

|

Дания |

2022 |

56 % |

55.9 |

|

Эстония |

2022 |

20 % |

20 |

|

Еврозона |

2022 |

42.9 % |

43 |

|

Европейский Союз |

2021 |

37.8 % |

36.9 |

|

Финляндия |

2021 |

56.95 % |

56.95 |

|

Франция |

2023 |

45 % |

45 |

|

Германия |

2022 |

45 % |

45 |

|

Греция |

2023 |

44 % |

44 |

|

Венгрия |

2022 |

15 % |

15 |

|

Италия |

2023 |

43 % |

43 |

|

Латвия |

2023 |

31 % |

31 |

|

Литва |

2023 |

20 % |

20 |

|

Македония |

2023 |

10 % |

10 |

|

Мальта |

2023 |

35 % |

35 |

|

Молдова |

2023 |

12 % |

12 |

|

Черногория |

2021 |

9 % |

9 |

|

Нидерланды |

2022 |

49.5 % |

49.5 |

|

Польша |

2023 |

32 % |

32 |

|

Португалия |

2023 |

48 % |

48 |

|

Румыния |

2023 |

10 % |

10 |

|

Россия |

2022 |

13 % |

13 |

|

Сербия |

2021 |

10 % |

10 |

|

Словакия |

2023 |

25 % |

25 |

|

Словения |

2022 |

45 % |

50 |

|

Швеция |

2023 |

52.3 % |

52.3 |

|

Швейцария |

2022 |

40 % |

40 |

|

Турция |

2023 |

40 % |

40 |

|

Украина |

2023 |

18 % |

18 |

|

Великобритания |

2023 |

45 % |

45 |

|

Лихтенштейн |

2023 |

22.4 % |

22.4 |

|

Албания |

2023 |

23 % |

23 |

|

Босния и Герцеговина |

2023 |

10 % |

10 |

|

Республика Косово |

2023 |

10 % |

10 |

Доход от зависимой деятельности

Налогообложение доходов от зависимой деятельности Закон рассматривает в разделе 6. Как и в России, удержание налоговых авансов и итогового налога осуществляет работодатель.

Доход от зависимой деятельности включает в себя следующие виды денежных поступлений:

- Заработная плата.

- Доходы по договорам подряда.

- Доходы, полученные членами кооперативов, партнерств и директорами SRO (аналог российского ООО).

- Вознаграждение членам советов директоров.

Не признается доходом возмещение командировочных расходов в пределах, установленных законом, а также выданная работодателем спецодежда и униформа.

Освобождаются от налогообложения косвенные доходы, полученные работником. Например: бесплатное питание и безалкогольные напитки на рабочем месте, дополнительные пенсионные взносы от работодателя, которые в Чехии можно делать в пределах 24 тыс. крон в год.

Налог на прибыль, наследство и дарение недвижимости

Налог на прибыль

Согласно чешскому законодательству, при продаже недвижимости необходимо оплатить налог на прибыль в случае, если объект недвижимости продан дороже, чем был приобретен. Налогом в данном случае облагается разница между ценой покупки и ценой продажи. Если недвижимость оформлена на юридическое лицо в Чехии, то размер налога составит 19%, а если на физическое лицо, то – 15%.

Налог на прибыль при продаже недвижимости не оплачивается если:

— недвижимость находится в собственности у владельца более 5 лет

— владелец был зарегистрирован по адресу нахождения недвижимости не менее 2 лет

— если владелец был зарегистрирован по адресу нахождения недвижимости не менее 2 лет, а затем продал жилье и купил на эти деньги другое, в котором снова зарегистрировался.

Налог на наследство и дарение

Согласно налоговому законодательству Чехии, налог на наследство и дарение взимается в размере от 7 до 40%. Но есть исключения, согласно которым близкие родственники по первой линии (родители, дети или супруг/а) не облагаются этим налогом.

Этапы совершения сделки

1. Выбор объекта недвижимости;

2. Проверка агентством чистоты объекта, составление и подписание предварительного договора, внесение депозита;

3. Подготовка и подписание договора с нотариусом/юристом/банком об открытии депозитарного счета (взнос за депозитный счет, как правило, оплачивается агентством), подготовка и подписание договора купли-продажи;

4. Оплата полной стоимости сделки по договору купли-продажи на депозитарный счет;

5. Подача документов в Кадастровый департамент (взнос, как правило, оплачивает агентство). Продавец получает деньги только после того, как новый покупатель «прописывается» в Кадастре.

6. После оформления объекта недвижимости на покупателя, совместно с агентством, составляется и подается в налоговые органы налоговая декларация. Покупателем плачивается налог на переход прав собственности в размере 4% от стоимости объекта.

Налоги в Чехии для юридических лиц

Зарегистрированные в качестве юридических лиц должны платить больше – 19% от общей суммы налогов. Данная ставка действует в отношении всех юр.лиц на территории страны. В качестве исключения укажем основателей инвестиционных, пенсионных и долевых фондов, которые уплачивают в казну 5%.

Всем интересующимся возможность организации бизнеса в Чехии должны знать, что в стране часто используют паушальную систему расходов. Благодаря данной хитрости бухгалтеры могут заявить о расходов в размере 30-80% от доходов. Это позволит уменьшить сумму налогов и выплатить сбор не от 100% доходов а от 40-80%.

Также юридические лица обязаны выплачивать 31,1% на социальное страхование и 13,5% — на медицинскую страховку. Однако, часто в Чехии оформлять местное подобие ООО, которое снижает налоговую нагрузку примерно в два раза.

Затраты при совершении сделки покупки недвижимости

Срок проведения сделки покупки недвижимости в Чехии определяется способом оплаты. При оформлении квартиры в ипотеку время обработки сделки — от полутора месяцев. Гораздо быстрее можно оформить квартиру в лизинг, в среднем это занимает 2-3 недели. Если сделка оплачивается сразу, то процедура продлится 3-4 дня. В данный срок не включено время на осмотр недвижимости перед оформлением и госрегистрация после подписания договора.

Для оформления физ. лицу понадобиться загранпаспорт, а юр. лицу — выписка из торгового реестра из страны фактического расположения компании, а также загранпаспорт владельца. Сделку можно произвести удаленно. Для этого покупателю необходимо оформить и подписать нотариальную доверенность на представителя, который будет представлять его права. Чаще всего доверенным лицом выступает риэлтор. Удаленно можно оформить и ипотеку. Для этого покупатель отправляет доверенному лицу пакет необходимых документов. Представитель переводит документацию на чешский язык и подает их в банковское учреждение. Для регистрации собственника в Кадастре понадобиться до 2 месяцев.

Процедура оформления сделки покупки недвижимости сопровождается затратами:

— Государственный налог на переход права собственности;

— Оплата услуг риэлтора;

— Гонорар нотариуса;

— Оплата услуг по хранению денег;

— Гонорар переводчика;

— Государственная пошлина.

Рассмотрим кратко каждый пункт дополнительных затрат.

Законодательство Чехии не регулирует правила расчета с риэлтерскими фирмами. На практике, каждая компания устанавливает свой процент комиссионных за оказанные услуги — от 2% до 5%. Перед заключением сделки рекомендуем предварительно обсудить с агентом размер гонорара, сроки и порядок расчетов.

К разряду нотариальных услуг относится заверение всех подписей на оформляемых документах. Гонорар нотариуса находится в пределах от 1,2€ до 2,7€ за каждую подпись.

За открытие трастового счета для осуществления сделки предусматривается комиссионный сбор в размере от 100€ до 1000€. Точная цифра устанавливается размером суммы для расчета. Если в качестве «хранителя» выступает риэлторское агентство, то услуга хранения денег, как правило, включена в их комиссионные.

При сотрудничестве с русскоязычным агентством, услуги переводчика не нужны. В любом другом случае необходимо заложить в затраты 300-500€ на гонорар переводчика.

Государственная пошлина взимается за регистрацию в Кадастре недвижимости права собственности. Ее размер равняется 20-40€. Договор купли-продажи устанавливает, какая сторона оплачивает пошлину.

Пять советов иностранцам — будущим собственникам недвижимости в Чехии

1. Обязательно прибегайте к услугам серьезного и проверенного бухгалтера.

2. Для поиска недвижимости и совершения сделки купли-продажи обязательно нанимайте надежное агентство недвижимости с большим опытом работы на рынке.

3. При покупке жилья через агентство уточните, сможет ли оно помочь с составлением налоговой декларации на передачу прав собственности (как правило, агентства предоставляют эту услугу за дополнительную плату).

4. Не бойтесь обращаться в официальные инстанции с вопросами — вам обязательно помогут.

5. Регулярно проверяйте свой почтовый ящик и обозначайте его своей фамилией. В Чехии не принято писать в почтовом адресе номер квартиры, только номер дома и фамилию адресата.

Топ безналоговых стран для регистрации компании

Если уж говорить о действительно безналоговых странах, то стоит выделить 10 лучших из них.

Багамы

Багамы — один из самых старых и уважаемых оффшоров с нулевым налогом для компаний. Бизнес не платит налог на прибыль, прирост капитала, дивиденды, роялти.

Физические лица также не платят большую часть налогов в стране и открывают банковские счета на Багамах.

Бахрейн

Это небольшое арабское государство известно как альтернатива ОАЭ. В Бахрейне можно зарегистрировать компанию и открыть банковский счет, чтобы воспользоваться всеми существующими налоговыми привилегиями — нулевой корпоративной ставкой (кроме случаев добычи нефти).

Физические лица не облагаются в Бахрейне подоходным налогом. Чтобы узнать, какие есть муниципальные и социальные налоги, проконсультируйтесь у наших специалистов.

Бермуды

Ещё один старый проверенный оффшор, пользующийся огромной популярностью. Открыть компанию возможно удалённо. При этом ценник на услуги достаточно высокий, возможно, потому, что крупнейшие корпорации мира регистрируются именно в этой стране.

БВО

Британские Виргинские Острова долгое время были лидером по количеству иностранных компаний. Бизнес, как говорится, голосует долларом.

Мы регистрируем компании удалённо, помогаем открыть банковский счёт. Из интересного: в БВО официально используется доллар США в качестве местной валюты.

Невис

Сент-Китс и Невис — федерация из двух островов, привлекающих людей пляжами, карибским отдыхом, самыми защищёнными оффшорными трастами, надёжными компаниями и самой старой программой гражданства за инвестиции.

Чтобы не платить налоги, необходимо получать доход за пределами страны. Однако важнее то, что, открыв компанию на Невисе, можно воспользоваться, пожалуй, одной из самых надёжных систем защиты активов в мире.

Также в стране открывают банковские счета.

Каймановы острова

Каймановы острова считаются туристическим раем. Большой поток туристов позволяет властям страны не наживаться на обычном бизнесе. Любая местная компания не платит корпоративный налог, а также налог на прирост капитала.

Вануату

Страна Вануату является классическим оффшором: регистрация компании проводится удалённо, налогов практически нет (в том числе нет налога на прибыль). Бизнес возможно вести по всему миру.

Мы регистрируем оффшорную компанию в Вануату и помогаем открыть банковский счёт.

Джерси

Если вы не хотите регистрировать компанию на Карибах, воспользуйтесь европейским оффшором. Предприятие на Джерси не платит корпоративный налог (за исключением некоторых видов бизнеса). Также не нужно платить налог на прирост капитала.

Гернси

Гернси также является европейским оффшором, обеспечивает компании нулевой налог на прибыль. Исключение — налог для бизнеса в финансовом секторе, недвижимости и нефти.

Остров Мэн

Как и Джерси с Гернси, остров Мэн является зависимой территорий Великобритании и её оффшором. Бизнес возможно открыть удалённо, налога на прибыль нет, компании обслуживаются с удовольствием.

Общие сведения

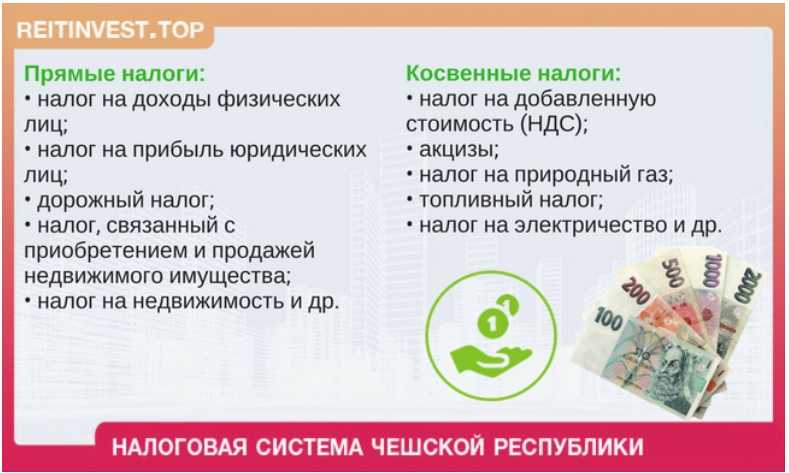

Действующая налоговая система Чешской Республики была создана в 1993 году. Налоги делятся на 3 основные группы:

- прямые налоги (подоходный, на недвижимость, трансфертный);

- косвенные налоги (НДС, акциз, таможенные пошлины, экологические сборы);

другие налоги (взносы в социальные фонды).

Сбор каждого налога регламентируется отдельным законом, все вопросы относительно налогообложения регулирует Министерство финансов и другие органы, находящиеся в подчинении у него.

С момента вступления в Европейский Союз (1 мая 2004 года) система постоянно находится в процессе синхронизации с европейским законодательством. Чехия также имеет широкую сеть соглашений для того, чтобы избежать двойного налогообложения, как с ЕС, так и со странами, не входящими в ЕС. Такие договоры основаны главным образом на типовой налоговой Конвенции ОЭСР (Организация Экономического Сотрудничества и Развития).

Средние ставки НДС

В большинстве стран Европы бизнес работает с основной ставкой на добавленную стоимость, равную двадцати процентам. Но различны средние размеры ставок: от десяти процентов в Латвии, Сербии, Словакии, Чехии, Австрии, Бельгии и Эстонии.

Большую лояльность проявляет Великобритания. Чтобы привлечь иностранных инвесторов, страна позволяет легкое получение вида на жительство богатым гостям, при условии инвестиций с их стороны в экономику государства от двух до десяти миллионов фунтов.

В Испании тоже есть собственное специальное предложение для инвесторов: от 500 000 до одного миллиона евро за право получения вида на жительство.

Расчет налога на доход от зависимой деятельности

Базой для расчета налога является супер грубая заработная плата, то есть заработная плата, увеличенная на сумму взносов на социальное (sociální pojistné) и медицинское страхование (zdravotní pojistné), перечисляемых работодателем за работника в бюджет в размере 34% от грубой зарплаты (социальное страхование 25%, медицинское страхование 9%).

С 1 января 2009 года авансовые налоговые обязательства работников и работодателей формируются следующим образом:

Грубая заработная плата + 9% на медицинское страхование + 25% на социальное обеспечение = Супергрубая заработная плата

Супергрубая зарплата округляется вверх до сотен.

Супергрубая зарплата x Ставка DPFO 15% – Налоговые льготы = Налог к оплате (доплата / переплата).

Какие налоги в Швеции и перспективы для бизнеса

Перед тем как решиться на переезд в Швецию как бизнес-эмигрант, важно точно знать о том, какие налоги и в каком объеме вам предстоит платить Королевству. Стоит помнить о том, что налоговая система Швеции является одной из самых сложных, а также мудреных

Многие не решаются вести бизнес в этой стране, опасаясь не понять налоговую систему. Кроме того, процентная ставка по кредитам весьма высокая. Ее принято называть самой высокой в Европейском союзе.

Но это не останавливает российских мигрантов от переезда в страну. Легальных способов находиться в стране не много, но чтобы ими воспользоваться лучше проконсультироваться с миграционным юристом. На тематических форумах часто советуют миграционные компании, и пишут свои отзывы https://bizocenka.com/16310/euro-group о сотрудничестве.

Как устроена шведская налоговая система

Итак, налоговая система Швеции имеет большое количество особенностей, которые для представителя другой страны считается весьма сложной. Правда, если вам удастся разобраться во всех ее тонкостях, то вы сможете неплохо устроить свой бизнес и получать хорошие выплаты.

В качестве ключевой особенности налоговой системы Швеции принято называть то, что она имеет некоторые разветвления на различные отделы, которые отвечают за разные направления. Так, один отдел может отвечать исключительно за интернет-торговлю, а другой – за взыскание налогов с иностранных инвесторов и прочее.

С момента, как только Швеция стала членом Европейского союза, правительство страны решилось на то, чтобы их налоговая система была максимально похожа под европейские стандарты. Правда, как показывает практика, подобная работа еще не до конца завершена.

Больший процент доходов страны сложено из взимаемых налогов. В результате, все лица, как физические, так и юридические, которые являются гражданами Королевства Швеции, расплачиваются за бесплатное образование, хорошую медицинскую страховку и пособие, в случае, если потеряют свое место работы. При этом, одно из самых высоких уровней жизни в Швеции объясняется тем, что налоговая ставка в стране максимальная по сравнению с другими европейскими государства. Но, россиян подобное обстоятельство не пугает. Поэтому многие российские бизнесмены стремятся попасть в Швеции и вести в стране свое собственное дело.

Какие налоги взимаются в Королевстве Швеция

Так, основные проценты взимаются с двух направлений: прямые и косвенные налоги. Кроме того, имеется также налог на труд и капитал.

В качестве объектов прямого налогообложения выступают все доходы граждан и их имущество. Взимаются налоги по трем направлениям: подоходный налог, на недвижимое имущество и прибыль организации.

Косвенный налог напрямую связан с работой бизнесменов. В качестве его единственного объекта выступает оборот. Тут дело ведется с акцизами и НДС.

Если рассмотреть все доходы относительно источника их получения, то выделяют труд и капитал. Стоит помнить, что любое занятие способно принести доход. Поэтому именно он будет выступать в качестве источника налогообложения. Так, подоходный налог принято отчислять с заработной платы. Если речь идет о НДС, то говорится именно о ведении коммерческой деятельности. Так, предприятия обязываются производить отчисления с доходов с капитала.

В налоговой системе Швеции, всего 15 % от всего объема налогообложения принято взимать с капитала. Более 85% от всех налоговых поступлений приходится на труд.

Когда речь идет о физических и юридических лицах, то в общем понимании их отчисления – это порядка 45% от всего объема доходов. Но, более 75% отчислений принято взимать с представителей шоу-бизнеса.

Размер подоходного налога с физического лица взимается с отметки в 45 000 евро в год. В случае, если у вас доход ниже установленной границы, то налоги взимают по нулевой ставке. Если заработная плата выше, то порядка 20% будет отдаваться в казну Швеции.

Стоит также учесть тот факт, что процентная ставка будет расти, в зависимости от размера ваших доходов. В некоторых ситуациях она может достигать величины в 60%. Если вы получаете дивиденды и являетесь физическим лицом, то подобный доход будет облагаться налогом в размере 10%. Размер НДС составляет 25%, при этом имеется нулевая процентная ставка, которая взимается с экспорта, продажи лекарственных товаров и топлива для авиаперевозок. Пониженная ставка в размере 6 и 12% взимается со СМИ. Величина налога на прибыль в Швеции составляет около 22%.

На правах рекламы

Фискальная система в Чехии: основные и второстепенные налоги

Чехия вступила в Европейский Союз в 2004 году. Налоговая система страны полностью соответствует основным принципам фискальной политики ЕС, однако это не означает, что тут высокие налоги. Наоборот, тут низкие ставки, что удивляет иностранцев, считающих, что высокий уровень комфорта в Чехии оплачивает за счет высоких налогов с местных жителей.

Налоги в Чехии – одни из наиболее низких на континенте, из-за чего тут принято платить государству, в отличии от Украины. Также подобная политика привлекает иностранных инвесторов и стимулирует местный бизнес, который активно развивается, не боясь налогового прессинга со стороны государства.

Фискальная система предполагает оплату двух основных типов налогов: прямых и косвенных.

Под прямыми имеют в виду налоги в Чехии с зарплаты, которые оплачивают, как и местные жители, так и мигранты. В эту группу относят выплаты с продажи/покупки недвижимости, налог на наследство и многие другие.

Косвенными налогами называют акцизный сбор, НДС, налог на телевидение и другие сборы, которые уплачиваются потребителями почти всех товаров, находящихся в обиходе на территории Чехии.

Отдельно отметим, что с 2014 года в стране отменили налог на наследство, что бурно приветствовали миллионы чехов.