Налоги на недвижимость в Турции

Налоги на покупку и продажу недвижимости (здания и земля) в Турции уплачиваются по следующей схеме:

- Налог на переход права собственности – 4%. Данный сбор должны в равных долях разделить между собой покупатель и продавец, однако на практике, все финансовые расходы по данному пункту берет на себя приобретающая сторона.

-

НДС, который взимается отдельно при покупке жилья на вторичном рынке или входит в общую стоимость объекта при покупке на первичке. Ставка НДС на жилые, коммерческие объекты и земли в Турции составляет:

- 1% — площадь объекта до 150 м²;

- 8% — для жилья более 150 м²;

- 18% — для коммерческих объектов.

- Гербовый сбор вносится при заключении сделки купли-продажи в сумме от 0,1% до 0,6% в зависимости от оценочной стоимости.

- Государственная пошлина за выдачу права собственности (TAPU) — Döner Sermaye — на сегодня составляет 130 $ для нерезидентов Турции и 45 $ для резидентов.

- Налог в процессе эксплуатации недвижимости в Турции соразмерен сумме гербового сбора и зависит от географического расположения объекта, его стоимости и типа недвижимости (от 0,1 до 0,6%). Самые высокие ставки в крупных мегаполисах Турецкой республики – Анкара, Стамбул, Измир, бурса и т.д.

- Налог на доход от аренды недвижимости в Турции с физических лиц НЕ взимается, если сумма годовой прибыли не более 6600 TL (для жилых объектов) и не более 49 000 TL (для коммерческих). В остальных случаях налог на прибыль от ренты может достигать 40% и рассчитывается по прогрессивной шкале, начиная с 15%. Юридические лица-арендодатели жилых и коммерческих объектов в Турции платят налог на прибыль по ставке 23%.

- Налог, который надо уплатить после продажи жилья или земли в Турции физическим лицом имеет ставку от 15% до 35% и является обязательным к уплате только в том случае, если срок владения составляет менее 5 лет. Для юридических лиц ставка фиксированная – 23%.

| Разница между рыночной и кадастровой стоимостью объекта после его продажи | Налоговая ставка для физлиц | Налоговая ставка для юрлиц |

| До 13 000 TL | 15% | 23% |

| От 13 000 до 30 000 TL | 20% | |

| От 30 000 до 110 000 TL | 27% | |

| Свыше 110 000 TL | 35% |

Налог на владение автомобилем или другим транспортным средством

В Германии заботятся не только о социально незащищенных слоях населения и животных, но и безопасности для окружающей среды. Эту опеку в определенной степени оплачивают владельцы автомобилей.

В зависимости от возраста машины, типа и объема ее двигателя, а также уровня показателей вредных выбросов ежегодно высчитывается сумма транспортного налога (KFZ-Steuer).

Автомобили, оснащенные двигателями высокого класса экологичности, освобождаются от уплаты обязательств на период от года до трех. Ориентированность этого сбора на сохранение окружающей среды стала причиной появления второго, шутливого, названия – налог на воздух.

НДС

Как и во многих государствах, поставка, приобретение и импорт многих товаров и услуг облагается налогом на добавленную стоимость. Однако распространяется он лишь на те операции, которые проводятся в стране.

В Бельгии действует всего четыре ставки по НДС и в 2016 году они составляют:

0% – на периодические издания, выпускаемые не реже 2х раз в месяц, табак, металлолом;

6% – на печатную продукцию, продукты питания, билеты на различные общественные мероприятия разной направленности, лекарства, ритуальные услуги, городской транспорт, гостиничный бизнес, сельскохозяйственную продукцию;

12% – на социальное жилье и ресторанный бизнес;

21% – общая ставка. Применяется к товарам и услугам, не вошедшим в предыдущие списки.

Важные для россиян сборы

Россиян прежде всего интересует, во что им обойдется получение разрешения на въезд, а также на кратко- или долгосрочное пребывание в Италии.

Размер сбора за открытие визы:

- Шенгенская виза категории С – 35 евро. Ее владелец сможет находиться на территории страны до 90 дней. Виза С для детей младше 6 лет открывается бесплатно.

- Национальная виза категории D – 116 евро. Разрешает пребывание в Итальянской Республике более 90 дней.

За предоставление ВНЖ в Италии взимается госпошлина:

- на срок до 12 месяцев – 40 евро;

- от 12 до 24 месяцев – 50 евро;

- ВНЖ Евросоюза долгосрочный – 100 евро.

От уплаты пошлины освобождаются:

- лица, находящиеся с гражданами ЕС в родственных отношениях, – супруга/супруг, дети;

- граждане других государств, не достигшие 18-летнего возраста;

- люди, подавшие заявку на получение/продление ВНЖ по основанию: состояние здоровья, политическое убежище, по национальной, гуманитарной, социальной, вспомогательной защите;

- лица, которым нужно восстановить утерянный или требующий обновления действующий вид на жительство;

Оформление ПМЖ проводится с уплатой госпошлины размером 200 евро. Потребуются дополнительные расходы:

- гербовый сбор – 16 евро;

- услуги почтового отделения (при отправке документов почтой) – 30 евро;

- за выдачу ПМЖ на пластиковой карте – 30 евро.

За подачу ходатайства о предоставлении итальянского гражданства взимается госпошлина размером 250 евро. Дополнительно придется заплатить 16 евро за гербовую марку, атрибуты которой нужно будет указать во время оформления заявки.

Налог для богатых иностранцев

В 2017 году в Италии обрел силу закона единый льготный налог, рассчитанный на состоятельных граждан других стран. Его ставка фиксированная – 100 тыс. евро. Дополнительно на каждого члена семьи уплачивается еще 25 тыс. евро. Такие условия распространяются на иностранцев, для которых Италия является основным местом уплаты налогов.

В 2017 году в Италии обрел силу закона единый льготный налог, рассчитанный на состоятельных граждан других стран. Его ставка фиксированная – 100 тыс. евро. Дополнительно на каждого члена семьи уплачивается еще 25 тыс. евро. Такие условия распространяются на иностранцев, для которых Италия является основным местом уплаты налогов.

Данным нововведением итальянские власти продемонстрировали желание конкурировать с Испанией и Великобританией. Предлагая льготные условия на налоги в Италии для иностранцев, руководство республики рассчитывает привлечь в экономику государства капиталы состоятельных граждан других стран, например, артистов. Ведь они смогут сэкономить на оплате налогов, превышающих указанную сумму.

Чтобы воспользоваться фискальной преференцией, инвестор не только должен обладать доходом, достаточным для ежегодной оплаты 100 тыс. евро налога – по оценкам местных СМИ, это порядка 15-20 млн евро/год. Еще одно условие – из последних 10 лет проживать на территории Италии иностранец должен как минимум девять.

Пакет правительства содержит и другие нормы по привлечению в Италию работающих за границей специалистов. Так, например, предлагается взимать на 90 % меньше налогов с некогда уехавших работать за пределы страны исследователей и ученых, принявших решение вернуться на родину; выдавать предпринимателям, инвестирующим от 1 млн евро, бессрочную визу.

Кто освобождается от налогов в Турции – льготы для компаний

Иностранные компании, прибыль которых поступает из иностранных источников, платят налоги только на доход из источников в Турции.

Местные компании в Турции, облагаются налогом на всю прибыль, в том числе из иностранных источников.

Чтобы воспользоваться налоговыми льготами, правительство турецкого государства предлагает открыть бизнес в СЭЗ (свободные экономические зоны), которых в стране 18. Преимущества регистрации компании в СЭЗ Турции:

- освобождение от подоходного и корпоративного налогов;

- отсутствие гербового сбора и налога на недвижимость.

Как открыть фирму в СЭЗ Турции, расскажут эксперты нашего портала, а также окажут комплексную помощь по регистрации компании и открытию банковского счета.

Ставка подоходного налога в других странах

| Страна | Период | Факт. значение | Пред. значение |

|

Австрия |

2023 |

55 % |

55 |

|

Ирландия |

2023 |

40 % |

40 |

|

Люксембург |

2023 |

42 % |

42 |

|

Испания |

2023 |

47 % |

47 |

|

Исландия |

2023 |

46.25 % |

46.25 |

|

Норвегия |

2021 |

38.2 % |

38.2 |

|

Беларусь |

2022 |

13 % |

13 |

|

Бельгия |

2023 |

50 % |

50 |

|

Болгария |

2023 |

10 % |

10 |

|

Хорватия |

2022 |

30 % |

30 |

|

Кипр |

2023 |

35 % |

35 |

|

Чехия |

2022 |

23 % |

23 |

|

Дания |

2022 |

56 % |

55.9 |

|

Эстония |

2022 |

20 % |

20 |

|

Еврозона |

2022 |

42.9 % |

43 |

|

Европейский Союз |

2021 |

37.8 % |

36.9 |

|

Финляндия |

2021 |

56.95 % |

56.95 |

|

Франция |

2023 |

45 % |

45 |

|

Германия |

2022 |

45 % |

45 |

|

Греция |

2023 |

44 % |

44 |

|

Венгрия |

2022 |

15 % |

15 |

|

Италия |

2023 |

43 % |

43 |

|

Латвия |

2023 |

31 % |

31 |

|

Литва |

2023 |

20 % |

20 |

|

Македония |

2023 |

10 % |

10 |

|

Мальта |

2023 |

35 % |

35 |

|

Молдова |

2023 |

12 % |

12 |

|

Черногория |

2021 |

9 % |

9 |

|

Нидерланды |

2022 |

49.5 % |

49.5 |

|

Польша |

2023 |

32 % |

32 |

|

Португалия |

2023 |

48 % |

48 |

|

Румыния |

2023 |

10 % |

10 |

|

Россия |

2022 |

13 % |

13 |

|

Сербия |

2021 |

10 % |

10 |

|

Словакия |

2023 |

25 % |

25 |

|

Словения |

2022 |

45 % |

50 |

|

Швеция |

2023 |

52.3 % |

52.3 |

|

Швейцария |

2022 |

40 % |

40 |

|

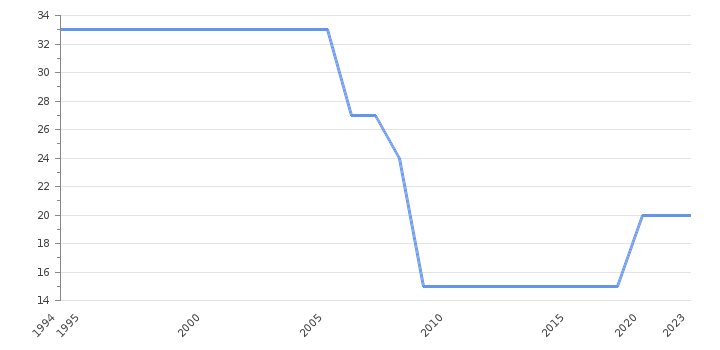

Турция |

2023 |

40 % |

40 |

|

Украина |

2023 |

18 % |

18 |

|

Великобритания |

2023 |

45 % |

45 |

|

Лихтенштейн |

2023 |

22.4 % |

22.4 |

|

Албания |

2023 |

23 % |

23 |

|

Босния и Герцеговина |

2023 |

10 % |

10 |

|

Республика Косово |

2023 |

10 % |

10 |

Подоходный налог в Литве

| Показатель | Значение | Период |

|---|---|---|

| Ставка подоходного налога | 20 % | 2023 |

Последние данные по Ставке подоходного налога в Литвии (%)

Какой налог для физлиц в Литве?

- Подоходный налог для физических лиц в Литвии остался без изменений и составил 20 % в 2023. Максимальная ставка достигала 33 %, а минимальная 15 %.

- Данные публикует Ежегодно Государственная налоговая инспекция.

История данных (%) по годам

Данные

Период

Дата

| 20 | 2023 | 11.04.2023 |

| 20 | 2021 | 02.06.2021 |

| 20 | 2020 | 16.09.2020 |

| 15 | 2018 | 12.02.2018 |

| 15 | 2016 | 11.08.2017 |

| 15 | 2015 | 31.12.2015 |

| 15 | 2014 | 31.12.2014 |

| 15 | 2013 | 31.12.2013 |

История по Ставке подоходного налога по президентам (%)

Ставка подоходного налога в Литвии по президентам

| Имя | Период | Нач. | Кон. | Макс. | Мин. | Изм.% нач/кон. |

|---|---|---|---|---|---|---|

| Даля Грибаускайте | 12.07.2009 — | 15.0000 | 15.0000 | 15.0000 | 15.0000 | 0.00% |

| Валдас Адамкус | 26.02.1998 — 12.07.2009 | 33.0000 | 24.0000 | 33.0000 | 24.0000 | -27.27% |

| Альгирдас Бразаускас | 25.02.1993 — 25.12.1998 | 33.0000 | 33.0000 | 33.0000 | 33.0000 | 0.00% |

Другие налоги в Литвии

| Индикатор | Период | Факт. значение | Пред. значение |

|

Ставка корпоративного налога |

2023 |

15 % |

15 |

|

Налог с продаж |

2023 |

21 % |

21 |

|

Ставка социального страхования |

2023 |

21.27 % |

21.27 |

| Страна | Период | Факт. значение | Пред. значение |

|

Австрия |

2023 |

55 % |

55 |

|

Ирландия |

2023 |

40 % |

40 |

|

Люксембург |

2023 |

42 % |

42 |

|

Испания |

2023 |

47 % |

47 |

|

Исландия |

2023 |

46.25 % |

46.25 |

|

Норвегия |

2021 |

38.2 % |

38.2 |

|

Беларусь |

2022 |

13 % |

13 |

|

Бельгия |

2023 |

50 % |

50 |

|

Болгария |

2023 |

10 % |

10 |

|

Хорватия |

2022 |

30 % |

30 |

|

Кипр |

2023 |

35 % |

35 |

|

Чехия |

2022 |

23 % |

23 |

|

Дания |

2022 |

56 % |

55.9 |

|

Эстония |

2022 |

20 % |

20 |

|

Еврозона |

2022 |

42.9 % |

43 |

|

Европейский Союз |

2021 |

37.8 % |

36.9 |

|

Финляндия |

2021 |

56.95 % |

56.95 |

|

Франция |

2023 |

45 % |

45 |

|

Германия |

2022 |

45 % |

45 |

|

Греция |

2023 |

44 % |

44 |

|

Венгрия |

2022 |

15 % |

15 |

|

Италия |

2023 |

43 % |

43 |

|

Латвия |

2023 |

31 % |

31 |

|

Литва |

2023 |

20 % |

20 |

|

Македония |

2023 |

10 % |

10 |

|

Мальта |

2023 |

35 % |

35 |

|

Молдова |

2023 |

12 % |

12 |

|

Черногория |

2021 |

9 % |

9 |

|

Нидерланды |

2022 |

49.5 % |

49.5 |

|

Польша |

2023 |

32 % |

32 |

|

Португалия |

2023 |

48 % |

48 |

|

Румыния |

2023 |

10 % |

10 |

|

Россия |

2022 |

13 % |

13 |

|

Сербия |

2021 |

10 % |

10 |

|

Словакия |

2023 |

25 % |

25 |

|

Словения |

2022 |

45 % |

50 |

|

Швеция |

2023 |

52.3 % |

52.3 |

|

Швейцария |

2022 |

40 % |

40 |

|

Турция |

2023 |

40 % |

40 |

|

Украина |

2023 |

18 % |

18 |

|

Великобритания |

2023 |

45 % |

45 |

|

Лихтенштейн |

2023 |

22.4 % |

22.4 |

|

Албания |

2023 |

23 % |

23 |

|

Босния и Герцеговина |

2023 |

10 % |

10 |

|

Республика Косово |

2023 |

10 % |

10 |

Налоговая система Евросоюза

Налоговые ставки в Европе и ЕС включают прямые и косвенные обязательства, которые устанавливаются каждой страной индивидуально. Однако существует и общий стандарт по налоговой политике, который обязаны соблюдать все страны Европейского Союза в рамках борьбы с уклонением от уплаты налогов и для избежания двойного налогообложения.

По косвенному налогообложению предприятий и торговых компаний надзор за выполнением требований осуществляет Европейская комиссия. Основной целью этой упорядоченной экономической системы является свободное перемещение ресурсов и обеспечение равных условий для всех предпринимателей, ведущих свою деятельность в ЕС.

Основные виды налогов

Всего в стране действует порядка пятидесяти налогов, большую часть которых можно разбить на несколько основных групп. Рассмотрим каждую из них в отдельности.

Налоги на ведение бизнеса

Корпоративный налог Японии в паре с подоходным налогом с физических лиц обеспечивают около 70% поступлений в государственный бюджет. Все международные корпорации, получающие прибыль в Японии, обязаны платить налоги в этой стране.

В частности, налогообложению подлежат:

- Процентные доходы с ценных бумаг государства и корпораций.

- Проценты, начисляемые на займы, выданные субъектам, осуществляющим хозяйственную деятельность в стране.

- Дивиденды от акций.

- Встречное удовлетворение за использование движимого и недвижимого имущества.

- Все виды вознаграждений (зарплаты, премии и т.п.) за оказание услуг в стране.

- Пенсии и выходные пособия.

- Доходы от передачи авторских и патентных прав.

- Доходы от сдачи в аренду оборудования и машин.

- Доходы от рекламной деятельности.

- Прибыль от погашения японских облигаций.

- Распределение прибыли.

- Доходы от хозяйственной деятельности.

Все эти доходы считаются прибылью, и это еще не полный список.

Налог в Японии на прибыль, в зависимости от объема облагаемой прибыли, может составлять для местных компаний от 22 до 30%, а для иностранных юридических лиц – от 29,33 до 40,87%.

Обложение налогом недвижимости

Недвижимость в Японии дорогая, и все ее владельцы, независимо от их физического или юридического статуса, ежегодно уплачивают на нее налог в размере 1,4% полной стоимости, определяемой местными властями. Дополнительно взимается 0,3% этой стоимости на местные нужды.

Обложение подоходным налогом

Подоходный налог в Японии с резидентов и нерезидентов этой страны взимается по-разному. К примеру, если доходы нерезидента были получены за пределами страны и в Японию не переводились, то налогами они не облагаются. Доходы же, полученные нерезидентом в Японии, облагаются налогом.

Подоходный налог является прогрессивным, его ставка зависит от суммы доходов и начисляется в соответствии с таблицей:

|

Размер дохода |

Налоговая ставка |

|---|---|

| до 3 300 000 иен (29 370$) | 10% |

| от 3 300 000 иен (29 370$) до 9 000 000 иен (80 100$) | 20% |

| от 9 000 000 иен (80 100$) до 18 000 000 иен (160 200$) | 30% |

| свыше 18 000 000 иен (160 200$) | 37% |

Японский потребительский налог

Потребительский налог в Японии – это аналог хорошо известного налога на добавленную стоимость (НДС), правда, размеры его заметно скромнее. Налог был введен в 1989 году, и его ставка составляла 3%. С 1997 года ставка потребительского налога равна 5%.

Японский транспортный налог

Владельцы автомобилей в Стране восходящего солнца платят целых три вида налогов. Собственно транспортный налог в Японии относится к местным налогам и выплачивается в мае. Размер налога зависит от объема двигателя и обычно варьируется для легковых машин в диапазоне от 54 до 540$.

Кроме того, при покупке машины нужно заплатить налог в размере 5% ее стоимости, а при постановке на учет – разовый налог, зависящий от объема двигателя. Так, при наличии мотора объемом 2,5 литра придется заплатить около 500$.

Налогообложение физических лиц

Налоги в Японии для физических лиц обеспечивают значительную часть финансовых поступлений бюджета. Метод обложения этими налогами достаточно сложен: берется общий доход за год, из него производятся предусмотренные законом вычеты, сумма умножается на установленную ставку, а из полученного результата вычитаются налоговые льготы. Самому разобраться в этом сложно, поэтому профессия налогового консультанта в Японии почетна и прибыльна.

Иные виды налогов в Японии

В стране существует еще целый ряд различных налогов, в том числе и ограничительных. К примеру, высокие экологические налоги в Японии существенно сократили выбросы вредных веществ в окружающую среду и привели к заметному улучшению экологической ситуации в японских мегаполисах.

С 1970 года в государстве действует закон «О борьбе с загрязнением атмосферного воздуха». В результате принятых мер времена, когда полицейские в Токио стояли на постах в кислородных масках, давно миновали.

Столь же трепетно экологическое законодательство Японии относится и к загрязнению вод и почв. Для производителей загрязнений предусмотрены выплаты за плановое загрязнение природной среды. В случае внеплановых выбросов и аварий вступает в действие система экологических штрафов и компенсаций ущерба природе и пострадавшим.

Налог на имущество

С 2023 г. вводится новая форма и формат Декларации по налогу на имущество (Приказ ФНС России от 24.08.2022 № ЕД-7-21/766@).

Так, в обновленной форме отчета предусмотрено следующее:

-

включен новый раздел «Сумма налога, исчисленного с применением налогового вычета для СЗПК», который необходим для корректного отражения предоставления налогового вычета, согласно ст. 382.1 НК РФ;

-

уточнен порядок заполнения раздела «Сумма налога, исчисленного исходя из определения налоговой базы по кадастровой стоимости» — теперь его должны заполнять только иностранные предприятия в части недвижимости налог на имущество которой исчисляется исходя из кадастровой стоимости;

-

добавлена возможность применения льгот для объектов, которые расположены в рамках федеральной территории «Сириус»;

-

реализовано заполнение отчетности по объектам недвижимого имущества предприятия, которое утратило статус налогоплательщика-участника соглашения о защите и поощрении капиталовложений.

Также с 2023 г. российские предприятия не должны включать в Декларацию по налогу на имущество данные по объектам, налоговой базой которой является их кадастровая стоимость. Если же в собственности плательщика имеются только такие объекты, то предоставлять декларацию не нужно.

Основные разновидности косвенных налогов

Устанавливаются косвенные налоги на услуги и товары в виде надбавок к тарифу или цене. Уплачиваются при получении услуг и при покупке товарно-материальных ценностей потребительского характера.

Налог на добавленную стоимость

Из косвенных налогов НДС в Италии (imposta sul valore aggiunto) – основной. С августа прошлого 2019 года его ставка увеличилась и составляет теперь 22 %. Существует перечень товаров, НДС на которые сохранился на уровне 10 %, но его планируется поднять до отметки 13 %.

В прежние планы правительства входило повышение VAT (это общепринятая англоязычная аббревиатура НДС – Value Added Tax) до 24,5 % при условии, что текущая экономическая ситуация сохранится.

Несомненно, столь значительное увеличение налога ударит по бизнесу небольших магазинов и мелких предпринимателей, а также негативно отразится на жизни самых бедных слоев населения Итальянской Республики. Кредиторы в лице Еврокомиссии настаивают на повышении НДС, однако Рим, при росте экономики, оставляет за собой право это требование не выполнять.

Налог на регистрацию юридических актов

Необходимость в выплате этого налога возникает, когда акт или совершаемая сделка требует государственной регистрации. По закону выполнять данную процедуру нужно в случае перехода прав собственности.

Необходимость в выплате этого налога возникает, когда акт или совершаемая сделка требует государственной регистрации. По закону выполнять данную процедуру нужно в случае перехода прав собственности.

Обходится она недешево. Приведем лишь 2 примера:

- если приобретается недвижимость у частного лица, величина l’imposta di registro может составлять до 2 % от кадастровой стоимости объекта. Но не менее 1 000 евро.

- если приобретается квартира у застройщика и при этом со дня окончания строительных работ прошло менее 5 лет, платится фиксированный регистрационный налог – 200 евро.

Важно знать, что выплачивается налог нотариусу, после регистрации акта купли-продажи

Налог, взимаемый при оформлении документов

Гербовый сбор – l’imposta di bollo – взимается через продажу государством гербовых марок или гербовой бумаги, требуемых для надлежащего оформления разнообразных коммерческих документов: письменных соглашений и частных контрактов, счетов-фактур, чеков, квитанций, долговых обязательств.

Стоимость фирменного бланка колеблется в диапазоне 0,21–0,77 евро. Что касается величины налога, то, например, по долговым распискам с каждого евро взимается примерно 0,01 евро.

Налог на подарки

Любого добросовестного налогоплательщика интересует налоговая база, применяемая по отношению к подаренному и наследуемому имуществу – l’imposta di successione e donazione. Независимо от статуса (резидент или нерезидент Италии) применяются такие нормы:

- если одариваемый человек или наследник является ребенком либо супругом дарителя, или лица, внесшего его в завещание, он заплатит 4 %. В таком случае 1 млн евро налогом не облагается вообще;

- при наследовании или дарении между братьями и сестрами придется заплатить 6 %. Здесь из налогооблагаемой базы на каждого наследника или одариваемого вычитается 100 тыс. евро;

- другие родственники, доказавшие факт наличия родства, заплатят те же 6 %;

- лицам, не имеющим с наследодателем/дарителем родственных связей, придется заплатить 8 %.

В последних двух случаях уменьшение налогооблагаемой базы на наследство или подарок не предусмотрено.

Налоги для юридических лиц в Англии

Британские налоги для корпораций считаются одними из самых низких среди стран Большой Двадцатки и весьма благоприятными для ведения бизнеса. Сейчас корпоративный налог составляет 20% от прибыли, а в 2017-2018 финансовом году ожидается снижение ставки до 15%.

Резидентами Англии считаются те компании, которые зарегистрировались в Англии и там же разместили центральное управление. Они платят налог на всю прибыль, полученную в любой точке мира. А компании-нерезиденты платят подоходный налог с прибыли, которую получили в Великобритании. Представительство иностранной компании в Англии подлежит налогообложению так же, как любая другая компания-нерезидент.

Всего в Англии существует пять видов юридических лиц. Интересно, что полное товарищество в этот список не входит и юридическим лицом не считается. Налогообложение полного товарищества отсутствует, вместо этого взимается налог с дохода каждого участника товарищества.

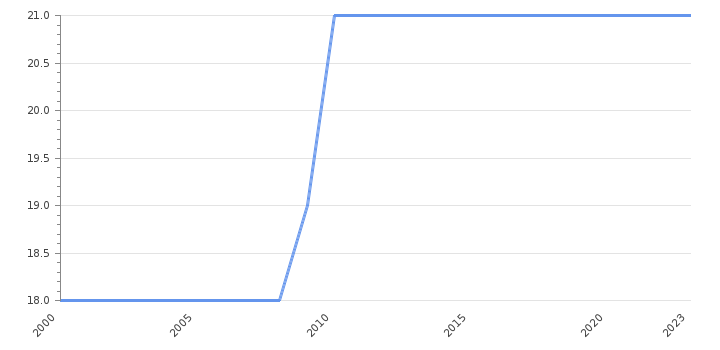

Размер НДС в Литве

| Показатель | Значение | Период |

|---|---|---|

| Налог с продаж | 21 % | 2023 |

Последние данные по Налогу с продаж в Литвии (%)

Какой размер НДС в Литве?

- Налог на добавленную стоимость в Литвии остался без изменений и составил 21 % в 2023. Максимальная ставка достигала 21 %, а минимальная 18 %.

- Данные публикует Ежегодно Государственная налоговая инспекция.

История данных (%) по годам

Данные

Период

Дата

| 21 | 2023 | 04.04.2023 |

| 21 | 2022 | 25.10.2022 |

| 21 | 2021 | 26.05.2021 |

| 21 | 2020 | 28.01.2020 |

| 21 | 2019 | 17.01.2019 |

| 21 | 2018 | 11.01.2018 |

| 21 | 2017 | 11.08.2017 |

| 21 | 2016 | 31.12.2016 |

История по Налогу с продаж по президентам (%)

Налог с продаж в Литвии по президентам

| Имя | Период | Нач. | Кон. | Макс. | Мин. | Изм.% нач/кон. |

|---|---|---|---|---|---|---|

| Даля Грибаускайте | 12.07.2009 — | 19.0000 | 21.0000 | 21.0000 | 19.0000 | 10.53% |

| Валдас Адамкус | 26.02.1998 — 12.07.2009 | 18.0000 | 18.0000 | 18.0000 | 18.0000 | 0.00% |

Другие налоги в Литвии

| Индикатор | Период | Факт. значение | Пред. значение |

|

Ставка корпоративного налога |

2023 |

15 % |

15 |

|

Ставка подоходного налога |

2023 |

20 % |

20 |

|

Ставка социального страхования |

2023 |

21.27 % |

21.27 |

| Страна | Период | Факт. значение | Пред. значение |

|

Австрия |

2023 |

20 % |

20 |

|

Ирландия |

2023 |

23 % |

23 |

|

Люксембург |

2023 |

16 % |

17 |

|

Испания |

2023 |

21 % |

21 |

|

Исландия |

2023 |

24 % |

24 |

|

Норвегия |

2023 |

25 % |

25 |

|

Беларусь |

2022 |

20 % |

20 |

|

Бельгия |

2023 |

21 % |

21 |

|

Болгария |

2023 |

20 % |

20 |

|

Хорватия |

2023 |

25 % |

25 |

|

Кипр |

2023 |

19 % |

19 |

|

Чехия |

2023 |

21 % |

21 |

|

Дания |

2023 |

25 % |

25 |

|

Эстония |

2023 |

20 % |

20 |

|

Еврозона |

2022 |

20.8 % |

20.8 |

|

Европейский Союз |

2022 |

21 % |

21.5 |

|

Финляндия |

2023 |

24 % |

24 |

|

Франция |

2023 |

20 % |

20 |

|

Германия |

2023 |

19 % |

19 |

|

Греция |

2023 |

24 % |

24 |

|

Венгрия |

2023 |

27 % |

27 |

|

Италия |

2023 |

22 % |

22 |

|

Латвия |

2023 |

21 % |

21 |

|

Литва |

2023 |

21 % |

21 |

|

Македония |

2023 |

18 % |

18 |

|

Мальта |

2023 |

18 % |

18 |

|

Молдова |

2023 |

20 % |

20 |

|

Черногория |

2023 |

21 % |

21 |

|

Нидерланды |

2023 |

21 % |

21 |

|

Польша |

2023 |

23 % |

23 |

|

Португалия |

2023 |

23 % |

23 |

|

Румыния |

2023 |

19 % |

19 |

|

Россия |

2023 |

20 % |

20 |

|

Сербия |

2023 |

20 % |

20 |

|

Словакия |

2023 |

20 % |

20 |

|

Словения |

2023 |

22 % |

22 |

|

Швеция |

2023 |

25 % |

25 |

|

Швейцария |

2023 |

7.7 % |

7.7 |

|

Турция |

2023 |

20 % |

18 |

|

Украина |

2023 |

20 % |

20 |

|

Великобритания |

2023 |

20 % |

20 |

|

Монако |

2023 |

20 % |

20 |

|

Лихтенштейн |

2023 |

7.7 % |

7.7 |

|

Албания |

2023 |

20 % |

20 |

|

Босния и Герцеговина |

2023 |

17 % |

17 |

|

Республика Косово |

2023 |

18 % |

18 |

Налоговая система Бельгии

Все сборы здесь, как и в других государствах, можно поделить на прямые и косвенные.

К прямым относятся:

подоходный;

налог на прибыль корпорации;

для нерезидентов.

Косвенные включают в себя:

НДС;

на наследство;

регистрационные сборы и др.

Кроме того в системе можно выделить три уровня:

Федеральный (с доходов физических лиц, НДС, на прибыль предприятий, отчисления в социальные фонды)составляет 49% всей прибыли, получаемой от налогов.

Муниципальный (на недвижимость, наследство, дарения и пр.) – 43% в бюджет поступает из этого источника.

Коммунальные взносы платятся вместе с подоходным сбором и вносят вклад в размере 8%.

Субъекты налогообложения в Бельгии – это физические и юридические лица, которые получают прибыль на территории страны. При этом для нерезидентов существуют льготы и особенные условия.

Чтобы стать резидентом Королевства надо прожить в ее границах не менее полугода и трудиться там официально. Это необходимо для избежания двойного налогообложения между Бельгией и другими странами, с которыми было заключено соответствующее соглашение.

Рассмотрим подробнее, какие налоги есть в Бельгии.

Ставка корпоративного налога в других странах

| Страна | Период | Факт. значение | Пред. значение |

|

Австрия |

2023 |

24 % |

25 |

|

Ирландия |

2023 |

12.5 % |

12.5 |

|

Люксембург |

2023 |

24.94 % |

24.94 |

|

Испания |

2023 |

25 % |

25 |

|

Исландия |

2023 |

20 % |

20 |

|

Норвегия |

2023 |

22 % |

22 |

|

Беларусь |

2022 |

18 % |

18 |

|

Бельгия |

2023 |

25 % |

25 |

|

Болгария |

2023 |

10 % |

10 |

|

Хорватия |

2022 |

18 % |

18 |

|

Кипр |

2023 |

12.5 % |

12.5 |

|

Чехия |

2023 |

19 % |

19 |

|

Дания |

2023 |

22 % |

22 |

|

Эстония |

2023 |

20 % |

20 |

|

Еврозона |

2022 |

23 % |

23.2 |

|

Европейский Союз |

2022 |

21.3 % |

20.7 |

|

Финляндия |

2023 |

20 % |

20 |

|

Франция |

2022 |

25 % |

26.5 |

|

Германия |

2022 |

30 % |

30 |

|

Греция |

2023 |

22 % |

22 |

|

Венгрия |

2023 |

9 % |

9 |

|

Италия |

2023 |

24 % |

24 |

|

Латвия |

2023 |

20 % |

20 |

|

Литва |

2023 |

15 % |

15 |

|

Македония |

2023 |

10 % |

10 |

|

Мальта |

2023 |

35 % |

35 |

|

Молдова |

2023 |

12 % |

12 |

|

Черногория |

2021 |

9 % |

9 |

|

Нидерланды |

2023 |

25.8 % |

25.8 |

|

Польша |

2023 |

19 % |

19 |

|

Португалия |

2023 |

21 % |

21 |

|

Румыния |

2023 |

16 % |

16 |

|

Россия |

2023 |

20 % |

20 |

|

Сербия |

2023 |

15 % |

15 |

|

Словакия |

2023 |

21 % |

21 |

|

Словения |

2023 |

19 % |

19 |

|

Швеция |

2023 |

20.6 % |

20.6 |

|

Швейцария |

2021 |

14.93 % |

14.84 |

|

Турция |

2023 |

25 % |

23 |

|

Украина |

2023 |

18 % |

18 |

|

Великобритания |

2023 |

19 % |

19 |

|

Лихтенштейн |

2023 |

12.5 % |

12.5 |

|

Албания |

2023 |

15 % |

15 |

|

Босния и Герцеговина |

2023 |

10 % |

10 |

|

Республика Косово |

2023 |

10 % |

10 |

Учреждение новой компании в Литве

Если иностранец намеревается создать компанию, ему следует сначала оценить и выбрать тип организационно-правовой формы, наиболее подходящий для его целей. Наиболее распространенные типы организационно-правовых форм в Литве — это:

- Индивидуальное предприятие

- Небольшое товарищество

- Закрытое акционерное общество

- Открытое акционерное общество.

Основные характеристики и различия наиболее распространенных типов организационно-правовой формы компаний приведены в таблице.

А в этой таблице в общем виде указаны все процедуры по учреждению коммерческой деятельности в Литве.

Выводы

Латвийское правительство за счет увеличения налогов для физических лиц пытается оживить еще неокрепшую экономику. В связи с этим налоговая нагрузка на простых жителей достаточно велика. Она достигает 80 %: получается, что житель Латвии видит только 20 % того, что заработал. Это заставляет людей уезжать из страны.

Вместе с тем территория Латвии привлекает именно владельцев малого бизнеса, так как для них налог на прибыль намного меньше, чем в других государствах, – всего 15 %. Такая мера способствует развитию предпринимательства и привлечению иностранных инвесторов, что, в свою очередь, создает благоприятный климат для экономического роста.